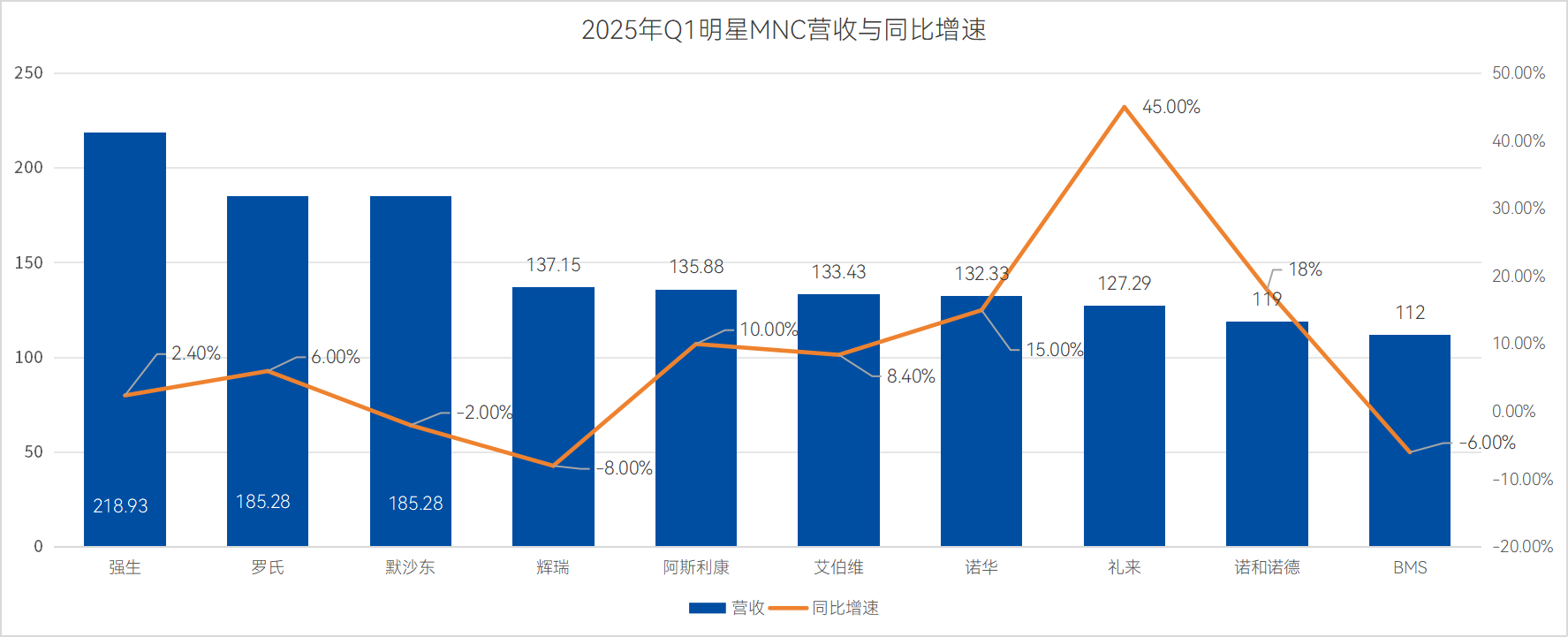

近日,随着跨国制药巨头(MNC)的一季度财报陆续公布完成,营收TOP10数据正式出炉。

数据来源:公开数据整理(点击查看大图)

在面对专利到期、市场同质化竞争和政策环境等诸多压力,MNC们的业绩陆续出现分化,有的企业开始大幅“省钱”,有的企业乘势崛起,以强势之姿斩获Q1药王,也有的企业聚焦创新,直言将在今年专注收购与合作。

那么,谁是一季度最靓的仔,谁又在卧薪尝胆,即将分晓。

强生:下一个赛道来自“精分”?

4月15日,强生发布2025年Q1报,期间实现营收218.93亿美元,同比增长2.4%,净利润达109.99亿美元,同比激增237.9%,主要得益于创新药业务的高利润贡献及成本控制优化。

作为MNC中业绩成长风格偏稳健的类型,虽近来其面临的市场动荡更明显,但强生的诸多行为也为行业书写了新的生存模版。

Stelara之后,Guselkumab替补而上

“自免”作为强生业务中唯一负增长的板块,其业绩下滑主要源于核心产品Stelara(乌司奴单抗)的专利到期与生物类似药竞争,期间Q1销售额仅16.3亿美元,同比暴跌34%。

不过好在,凭借Daratumumab等疗法的优秀表现,整体上弥补了业绩下行空间,至少目前而言,这款上市10年的产品依旧能打,凭借联合治疗,实现销量的再次爬坡,令人惊喜。

而另一方面,自免领域中的Guselkumab凭借GALAXI和GTAVITI试验的优异表现,皮下和静脉注射均获批CD适应症,被誉为Stelara的接棒者,后续有望验证。

下一赛道来着“精神健康”

4月9日,强生豪掷146亿美元将Intra-Cellular拿下,不仅将卢美哌隆(Lumateperone)纳入囊中,还因此掌握了一系列同类最优潜力的临床阶段管线,进一步丰富了其在精神健康领域的布局。

Lumateperone作为全球首个且唯一获得FDA批准用于单药治疗和与锂或丙戊酸盐联用治疗双相 I 型或 II 型障碍相关抑郁发作的药物,被强生寄予厚望。同时,对于CNS领域蓬勃发展的未来,除强生之外,BMS、艾伯维等众多MNC也同样兴趣盎然,均在该领域拥有不同程度的布局,俨然一副“精神健康”将是下一赛道的样子。

罗氏:要做CVRM领导者

曾经肿瘤领域的不二强者,如今却在重提“要做CVRM领导者”,究竟是肿瘤不香了,还是CVRM更有机会?

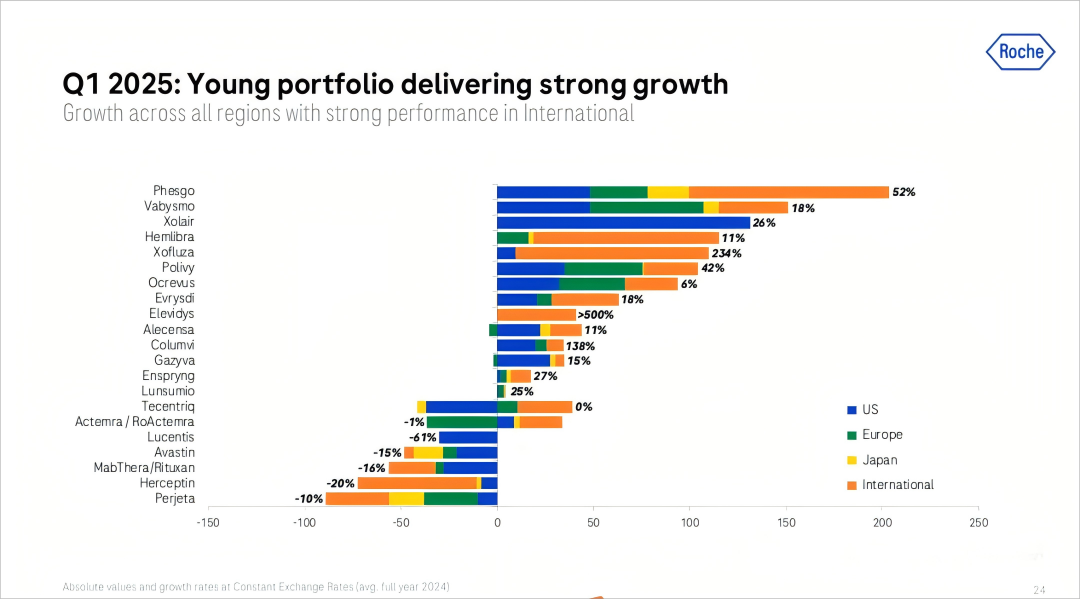

Vabysmo触顶,Phesgo拾级而上

就现阶段的罗氏而言,一方面Vabysmo的销量增速逐渐触顶,另一方面Rituximab、Atezolizumab、Pertuzumab等老牌新药的销量逐年下滑,罗氏想要续写辉煌,如今只能寄希望于一系列新生代产品。

图片来源:罗氏官网

目前来看,罗氏已上市产品管线中,共有四款产品最有希望承载这一重任,且在Q1季度中表现尤为亮眼:

Phesgo(乳腺癌):全球销售额59.3亿瑞士法郎(+52%),中国市场表现突出。

Vabysmo(眼病):销售额破10亿瑞士法郎(+18%),覆盖所有主要市场。

Hemlibra(血友病A):11.65亿瑞士法郎(+11%),美国、日本需求强劲。

Xofluza(流感):销售额同比激增234%,日本市场贡献显著。

肿瘤之后,CVRM成为新的战略

此次季报中,罗氏重点强调了其将成为CVRM领导者的伟大愿景,与之对应,罗氏现有管线中也明显可看到“由肿瘤向CVRM转移”的趋势。

一方面,罗氏在Q1报中砍掉了部分肿瘤管线或适应症方向,比如P-MUC1C-ALLO1(CAR-T细胞疗法)、RG6315、Tiragolumab(食管癌适应症);而另一方面,却又紧急拿下诸多CVRM相关管线,比如减肥领域的Petrelintide、血友病的NXT-007以及阿尔兹海默症的Petrelintide。

或许,对于罗氏而言,其对CVRM的热情依旧,也更看好其未来前景。

默沙东:Sotatercept开始奋起

4月24日,默沙东公布了2025年第一季度财务业绩,期间营收155.29亿美元,同比下降2%,其中,制药业务收入136.38亿美元,同比下降3%。

K药增速首次下降

对于默沙东而言,在目前HPV疫苗趋势不佳、磷酸西格列汀原研晶型专利的到期等因素影响下,就算是K药等肿瘤新药也难以挽回颓势。

图片来源:默沙东官网(点击查看大图)

2025年Q1季度,K药实现销售额72.05亿美元,虽同比稍有增长(去年同期69.47亿美元),但其环比增长却首次出现了下滑趋势(如上图)。对此,默沙东针对K药也开展了一系列联用疗法并取得不错的进展,或有望一定程度上延续其生命周期。同时,默沙东Olaparib、Lenvatinib与Belzutifan等后继者也在1季度出现不同程度的增速减缓。

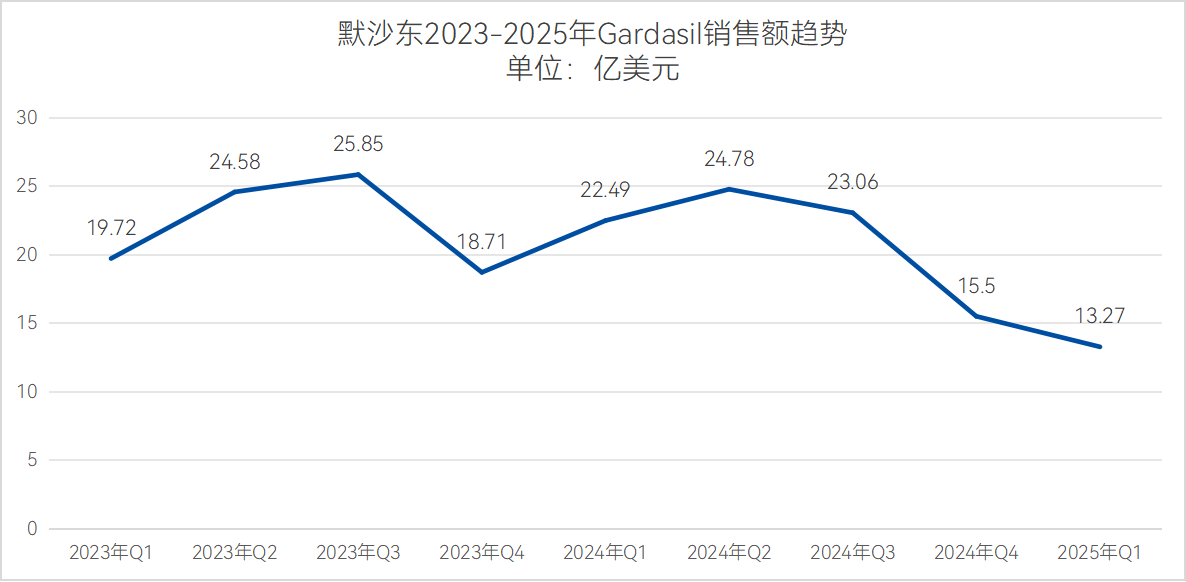

HPV疫苗危机将临

自去年开始,随着HPV疫苗整体市场环境、消费者需求疲软、渠道库存高以及更关键的中国本土HPV疫苗竞品接连上市,默沙东于年初暂停向智飞生物发货,本来预计在年中重新进行评估,但目前Q1报已明确今年大概率无法恢复发货,这也就意味默沙东HPV疫苗从今年开始,将迎来诞生以来的最大生存危机。

数据来源:公开数据整理

据悉,默沙东针对HPV疫苗已撤回2030年销售额达110亿美元的目标,并调整市场策略。

Sotatercept奋起

当然,与两大核心产品陷入增长危机的另一面,默沙东新生代产品接棒也在有序的推进中。

目前来看,Sotatercept以其领先的研发进展是最有希望的后继者,其临床研究疗效惊艳,三期ZENITH研究中期分析因疗效卓越提前终止,登顶NEJM,或可颠覆整个PAH治疗格局,极具突破性意义。而市场层面,其上市首季销售额就已达2.8亿美元,大幅超出预期,未来可期。

辉瑞:“省钱计划”再进一步

4月29日,辉瑞公司公布了2025年第一季度财务业绩,期间实现营收137亿美元,同比下降8%(按固定汇率计算下降6%)。

四大领域稳固增长

后新冠时代以来,原则上投资者已不再关注新冠市场,而辉瑞也将重心放到了其更核心的四大领域(肿瘤、疫苗、罕见病与免疫),其一季度也各有斩获。

肿瘤:Padcev(nectin-4 ADC)凭借肌肉浸润性膀胱癌(MIBC)适应症拓展,收入稳步增长(4.26亿美元,+25%);Elrexfio(多发性骨髓瘤双抗):Ⅲ期数据积极,有望年内提交上市申请。

疫苗:Abrysvo收入虽继续下滑(1.31亿美元,-9%),但新适应症接连获批,市场潜力有望进一步释放。

内科与罕见病:针对转甲状腺素蛋白淀粉样变性Vyndaqel,随着接连在欧洲、中国等地获批,其销售额逐渐上涨(2021—2023年Vyndaqel全球销售额分别为20.15、24.47、33.21亿美元),期间营收再涨15%,成为阶段增长主力。

免疫:针对斑秃的Litfulo,凭借其快速起效优势,市场份额持续攀升。

“开源节流”同步推进

对于辉瑞而言,除了开源外,其同样关注如何“节流”,期间通过严格的成本控制,也确实实现了盈利能力的逆势提升,研发费用(R&D)和销售管理费用(SG&A)同比均下降12%。

而值得注意的是,自2023年10月首次公布成本调整计划以来,辉瑞已多次更新削减成本计划,目前,削减成本总目标达77亿美元,具体措施主要围绕费用控制、研发重组与制造优化三大板块推进。

阿斯利康:迈入管线爆发年“前夕”

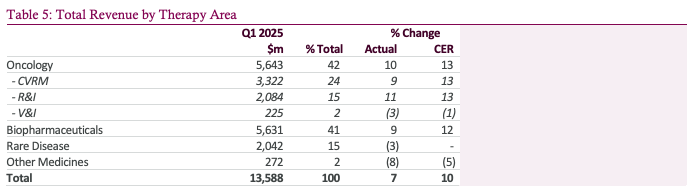

4月29日,阿斯利康公布了2025年第一季度财务业绩。期间实现营收135.88亿美元(固定汇率+10%),其主要源于肿瘤与生物制药业务的双位数增长驱动。

核心产品营收稳固

从具体的疾病领域来看,肿瘤的业绩贡献最大,期间营收56.43亿美元,同比增长13%,占总业绩42%!,其次是生物制药业务与罕见病业务,分别贡献56.31亿美元与20.42亿美元。

图片来源:阿斯利康官网

具体产品层面,CVRM领域的Farxiga(达格列净)以20.57亿美元(+8%)的收入继续稳坐阿斯利康最畅销药物头把交椅;之后,肿瘤领域的Tagrisso(奥希替尼)和 Imfinzi(度伐利尤单抗)分别斩获了16.79亿美元(+8%)、12.21亿美元(+16%),位居第二和第三名;此外,呼吸与免疫(R&I)领域,哮喘药Tezspire(特泽利尤单抗)增长亮眼,2025Q1收入2.17亿美元(+85%)。

图片来源:阿斯利康官网

管线“爆发年”将近

除了上述已上市产品给阿斯利康带来的显著业绩增长外,其首席执行官Pascal Soriot还言道,其增长势头将持续至2025年,形成前所未有的催化剂丰富期,换言之,2025年或将是阿斯利康的管线爆发年。

肿瘤领域:Claudin 18.2 ADC(AZD0901)、第四代EGFR-TKI(AZD3759)进入Ⅲ期临床,瞄准奥希替尼耐药后市场。

代谢领域:GLP-1/GIP双靶点激动剂(AZD9550)二期数据亮眼,直指百亿美元减重市场。

罕见病领域:C5补体抑制剂Ultomiris(10.2亿美元,+19%)与Soliris(8.7亿美元,+18%)驱动板块收入增长28%,基因疗法AZD2002(脊髓性肌萎缩症)获FDA突破性疗法认定。

艾伯维:Humira的接棒者已出现

4月25日,艾伯维发布了2025年第一季度财务业绩报告,期间实现营收133.43亿美元,同比增长8.4%(固定汇率增长9.8%)。

有目共睹,近几年艾伯维Humira在迎来专利悬崖之后,其业绩持续下滑,导致艾伯维整体免疫业务的增长基本维持个位数,但随着最新Q1报发布,其免疫板块业绩增长曲线陡然拔高,以16.6%的增长幅度,向世人证明了“强者恒强”。

而这场增长背后,既是艾伯维多元化产品矩阵的助力,也体现了其前瞻性布局的重要战略构想。

Skyrizi接棒,后继者显现

从整体业务板块上看,艾伯维的营收主要集中于免疫、神经科学、肿瘤、美容、眼科以及其他六大类,其中免疫作为支撑性业务,占比最高,期间实现收入62.64亿美元(+16.6%)。

而免疫领域中,Skyrizi与Rinvoq作为领域内销售额增速最快的产品,也是目前最有希望接棒Humira(修美乐)的新生代重磅新药。

Skyrizi(银屑病/克罗恩病):收入34.3亿美元,同比大增70.5%,稳居全球自免药物TOP3。

Rinvoq(类风湿关节炎/GCA新适应症):收入17.2亿美元,增长57.2%,欧盟获批巨细胞动脉炎(GCA)适应症,市场空间进一步打开。

而神经科学与肿瘤领域,虽目前并非艾伯维的营收主力,但如Vrayla、Botox Therapeutic、Ubrelvy、Venclexta与Elahere也同样拥有不错的营收体量与增长速度,有望进一步填充其多元化产品矩阵。

很明显,对于艾伯维而言,其目前首要任务一定是想方设法巩固其“自免龙头”的市场地位,延缓Humira的收入下滑与加速新生代品种的商业化放量同步进行,加速Rinvoq适应症拓展,推动Skyrizi市场份额提升或是其今年的首要任务。

诺华:加速管线转化

近日,诺华(Novartis)公布了2025年第一季度财务业绩,期间实现营收132.33亿美元,按固定汇率计算同比增长15%。

从治疗领域上看,诺华四大核心治疗领域(心血管-肾脏-代谢、免疫、神经科学和肿瘤)均取得了稳定增长,收入分别是25.18亿美元(+26%)、24.09亿美元(+18%)、13.02亿美元(+31%)和39.06亿美元(+24%)。

心血管-肾脏-代谢领域期间营收25.18亿美元(+26%),其中Entresto收入占比最高,销售额达22.61亿美元(+22%);Leqvio作为全球首个且唯一siRNA超长效降脂药物,凭借其长效的给药便利性,来销售额高速增长,期间销售额达2.57亿美元(+72%),有望成为诺华心血管领域下一个“10亿美元分子”。

免疫领域期间营收24.09亿美元(+18%),其中IL-17A单抗Cosentyx(司库奇尤单抗)销售额达15.34亿美元,同比增长18%,主要得益于化脓性汗腺炎(HS)适应症在中美欧三地获批;今年Cosentyx针对风湿性多肌痛(PMR)和巨细胞动脉炎(GCA)的Ⅲ期临床研究也将公布结果。

神经科学领域期间营收13.02亿美元(+31%),其中CD20单抗Kesimpta(奥法妥木单抗)收入8.99亿美元,同比增长43%,这主要源于其用药便利性方面的优势,使多发性硬化症患者可居家自行使用。

肿瘤领域期间营收39.06亿美元(+24%),整体产品线表现突出,Pluvicto、Lutathera、Kisqali(乳腺癌)和Scemblix(白血病)销售额分别为3.71亿美元(+21%)、1.93亿美元(+15%)、9.56亿美元(+56%)与2.38亿美元(+76%)。其中,核药作为诺华优势技术领域,近几年Pluvicto与Lutathera的销售额均在逐年增长,极大地推动了RDC领域的高速发展。

聚焦创新,加速管线转化

本次Q1报中,诺华CEO Vas Narasimhan强调,公司将持续投入创新,重点布局三大领域:

扩大适应症:如Cosentyx®(银屑病药)拓展至巨细胞动脉炎(GCA)、风湿性多肌痛(PMR)。

数字化与AI:加速临床试验效率,优化患者用药体验。

资本分配:2025年计划斥资23亿美元用于美国研发及产能。

礼来:以价换量成效显著,局势攻守易型

5月1日,礼来Q1报公布,得益于替尔泊肽糖尿病与减重两者两款剂型的销量增长,期间实现营收127.3亿美元,同比增长45%,是明星MNC企业中增速最快的企业。

细节上来看,礼来Q1报中除了上述业绩数字外,还有不少战略成就与未来规划值得重点注意:

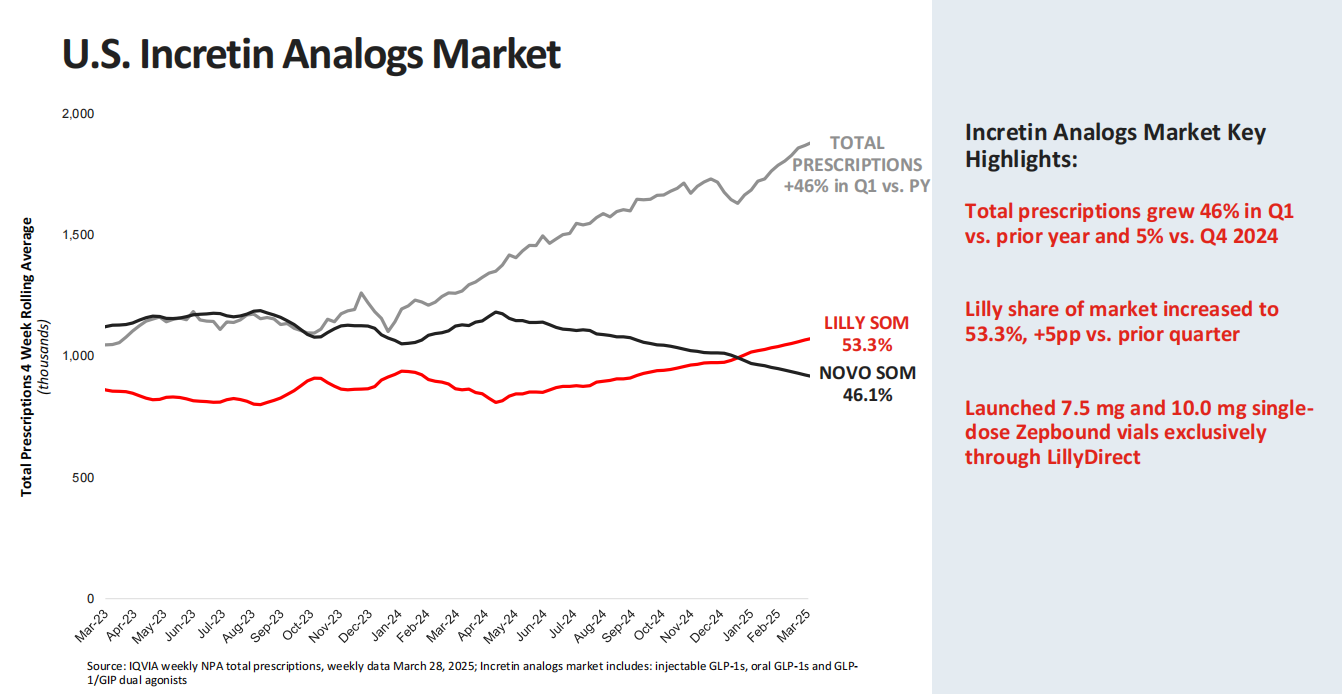

核心产品渐入佳境

随着替尔泊肽在与司美格鲁肽的角力过程中逐渐占据上风(非营收数据),在2型糖尿病市场层面,替尔泊肽的总处方量和新处方量份额分别达到39%和46%,正在逆转司美格鲁肽原有的统治地位;而在减重市场,替尔泊肽的总处方量和新处方量份额更是分别高居60%和74%,也逐渐占据了主导地位。

图片来源:礼来官网

Mounjaro(替尔泊肽,2型糖尿病药物):全球营收38.4亿美元,同比增长113%,美国市场增长75%。

Zepbound(替尔泊肽,肥胖症药物):美国营收23.1亿美元,去年同期为5.17亿美元。

Verzenio(阿贝西利,乳腺癌药物):全球营收11.6亿美元,同比增长10%。

此外,在肿瘤与自免领域,如治疗乳腺癌的CDK4/6抑制剂Verzenio、血液肿瘤的Jaypirca、Ebglyss、Kisunla也同样有着不错营收数据,整体核心产品营收渐入佳境。

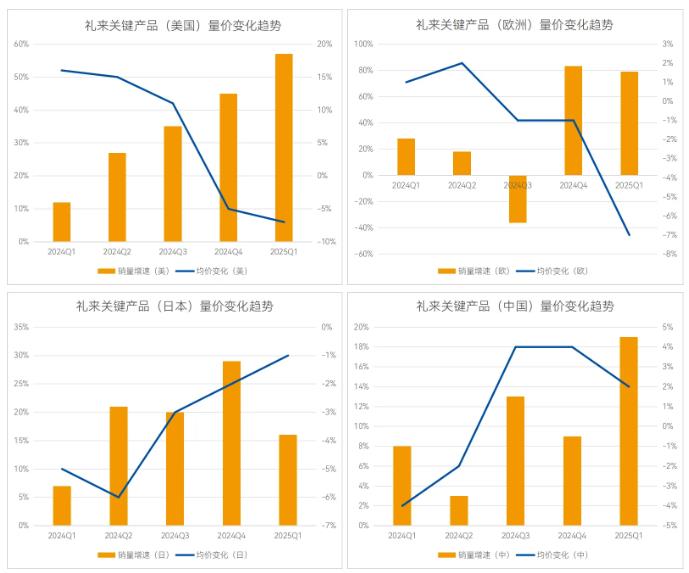

以价换量,成效显著

在此次礼来业绩报告中,其还重点量化了其关键产品的价格与销量关系,彰显了现阶段礼来以价换量的整体态势,以及其初步成效。

数据来源:公开数据整理(点击查看大图)

其中,美国市场对量价趋势最为明显,从2024年第一季度开始,其药品单价降价幅度逐渐扩大,与之相对的,其产品整体销售额却也明显增长,而未来,随着越来越多GLP-1类新药的上市,其产品量价趋势也或将继续延续。

目前,礼来的未来战略很明显正在向着替尔泊肽等核心产品倾斜,其董事长兼首席执行官David表示,2025年将加速替尔泊肽的全球生产投资,计划新建四座设施以满足需求。

诺和诺德:斩获Q1药王

2025年5月7日,诺和诺德发布了2025年一季度业绩,期间实现营收780.87亿丹麦克朗(约119亿美元,当前汇率换算),同比增长18%。

图片来源:诺和诺德官网

不出预料,糖尿病业务仍是诺和诺德最主要的收入板块,期间销售额达550.44亿丹麦克朗(约83.89亿美元),同比增长8%,其主导原因为GLP-1类产品与胰岛素增长驱动。

Rybelsus(降糖口服版):56.95亿丹麦克朗(约8.68亿美元),同比增长13%。

Ozempic(降糖注射版):327.21亿丹麦克朗(约49.87亿美元),同比增长15%。

肥胖业务作为诺和诺德主要的业绩增长来源,2025年第一季度共实现营收184.24亿丹麦克朗(约合25.98亿美元),增长65%,其主要原因在于Wegovy逐渐替代 Saxenda成为下一代减重网红产品。

Wegovy(减重版):173.6亿丹麦克朗(约26.46亿美元),同比增长83%。

综合来看,「司美格鲁肽」第一季度共创收569.34亿丹麦克朗(约80.11亿美元,+31%),整体上高于礼来的替尔泊肽(61.50亿美元)和默沙东的帕博利珠单抗(72.05亿美元),暂居2025年营收“药王”。

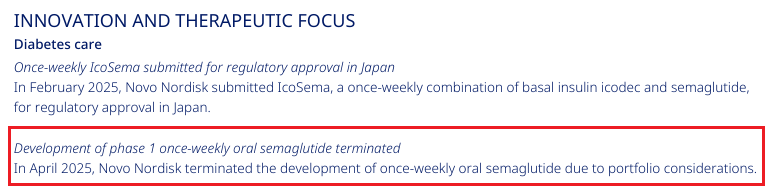

目前,围绕其「司美格鲁肽」系列产品,诺和诺德也在不断推进诸多相关项目,比如口服Semaglutide(25 mg)用于肥胖症治疗已提交美国FDA进行监管审查,有望进一步拓展GLP-1减重赛道。

图片来源:诺和诺德官网

但与此同时,诺和诺德也在其Q1报中宣布终止了其口服Semaglutide的每周一次版本,足见强如诺和诺德在GLP-1产品方面也面临诸多荆棘。

BMS:更专注于收购或合作

4月24日,BMS公布了2025年第一季度财务业绩,期间实现总收入112亿美元,同比下降6%(按固定汇率计算下降4%)。

早些年,BMS将其在售产品逐渐区分为“增长组合”和“传统组合”,而这一划分概念的出现,其背后也正是BMS优化成本、提升销量的关键所在,而如今看来,其业务转型的步伐也确实越发稳健。

增值组合驱动增强

BMS的增长组合主要包括一系列创新药产品,比如Opdivo、Reblozyl、Cobenfy 和Sotyktu等。

Opdivo期间全球收入22.7亿美元(+9%),这主要源于其与Yervoy的联合疗法获FDA两项新的适应症(肝细胞癌和结直肠癌),进一步拉高了市场天花板。

Reblozyl实现营收入4.8亿美元(+35%)成为血液疾病领域的重要增长点。

Breyanzi(细胞疗法)收入2.6亿美元(+146%)。

Camzyos收入1.6亿美元(+89%)。

整体上来看,BMS的增长组合产品上升趋势明显,在整体战略中的地位也有着明显的提升,预计后续BMS的核心发展将主要围绕这一板块进行。

传统组合产品承压

与增长组合明显不同,BMS将系列正逐步走向专利到期的边缘,面临仿制药竞争的压力的老牌药物划入了“传统组合”,而这一系列产品虽产品增速不够明显,但其营收体量却明显更大。

抗凝药Eliquis(阿哌沙班)收入35.7亿美元(-4%),主要因美国市场销量下滑。

多发性骨髓瘤药物Revlimid(来那度胺)收入9.4亿美元(-44%),仿制药冲击持续。

除此之外,Pomalyst(泊马度胺)、施达赛(达沙替尼)及凯素(注射用紫杉醇白蛋白结合型)等产品也面临专利到期风险,销售额均呈现同比下降趋势。

专注收购与合作

对于BMS而言,尽管表面上看其“增长组合”趋势良好,但其仍面临不少挑战,面对同质化严重的新药研发市场,其原有增长目标已有所推迟。BMS的董事会主席兼首席执行官Christopher Boerner在一季度电话会议上坦言,2025年BMS将更加聚焦管线交易与合作,把业务发展列为BMS 2025年的首要“资本分配重点”,将专注于通过收购或合作实现“增长”机会。

小结

总体上而言,2025年1季度MNC药企的整体表现良好,各企业间虽均有不同程度的局限性与新发困难,但均从战略层面推进了诸多应对措施,且成效显著。

但对于整个行业中,全球制药行业面对的专利集中到期、政策监管趋严及同质化竞争加剧的背景却仍在继续,MNC企业对此的战略调整方向也不一而同。