近日,MNC的Q3财报先后发布,几家欢喜几家愁。当一众MNC都开始下调全年EPS时,安进的Q3财报收益却给出了一张高分答卷。其中,安进第三季度总营收增长了23%,按GAAP计算的每股净收益(EPS)较上年同期增长62%,从3.22美元增长到5.22美元。

更具想象力的是,随着新型大分子减肥药AMG133的数据催化,这个反其道而行之,走GIPR拮抗的大分子抗体,或将成为安进的下一个金矿。

又一款GLP-1药王,已在路上?

哪些品种,增长显著?

根据安进2024年Q3财报,同比增长最显著的是LUMAKRAS(AMG510)——一款针对KRASG12C突变阳性肺癌靶向药。

该基因突变在欧美国家的销售天花板会比亚洲国家高很多,这主要是由于该基因突变的人种差异造成的,根据《新英格兰杂志》发表的文章《Distribution of KRASG12C Somatic Mutations across Race,Sex,and Cancer Type》统计,在NSCLC患者中,白人和黑人患者的KRASG12C突变比例明显高于亚裔患者。白人患者比例达到了13%,黑人患者比例也超过了10%,而亚裔患者该基因突变比例仅为3.6%。

该药的想象力,将在欧美市场打开。

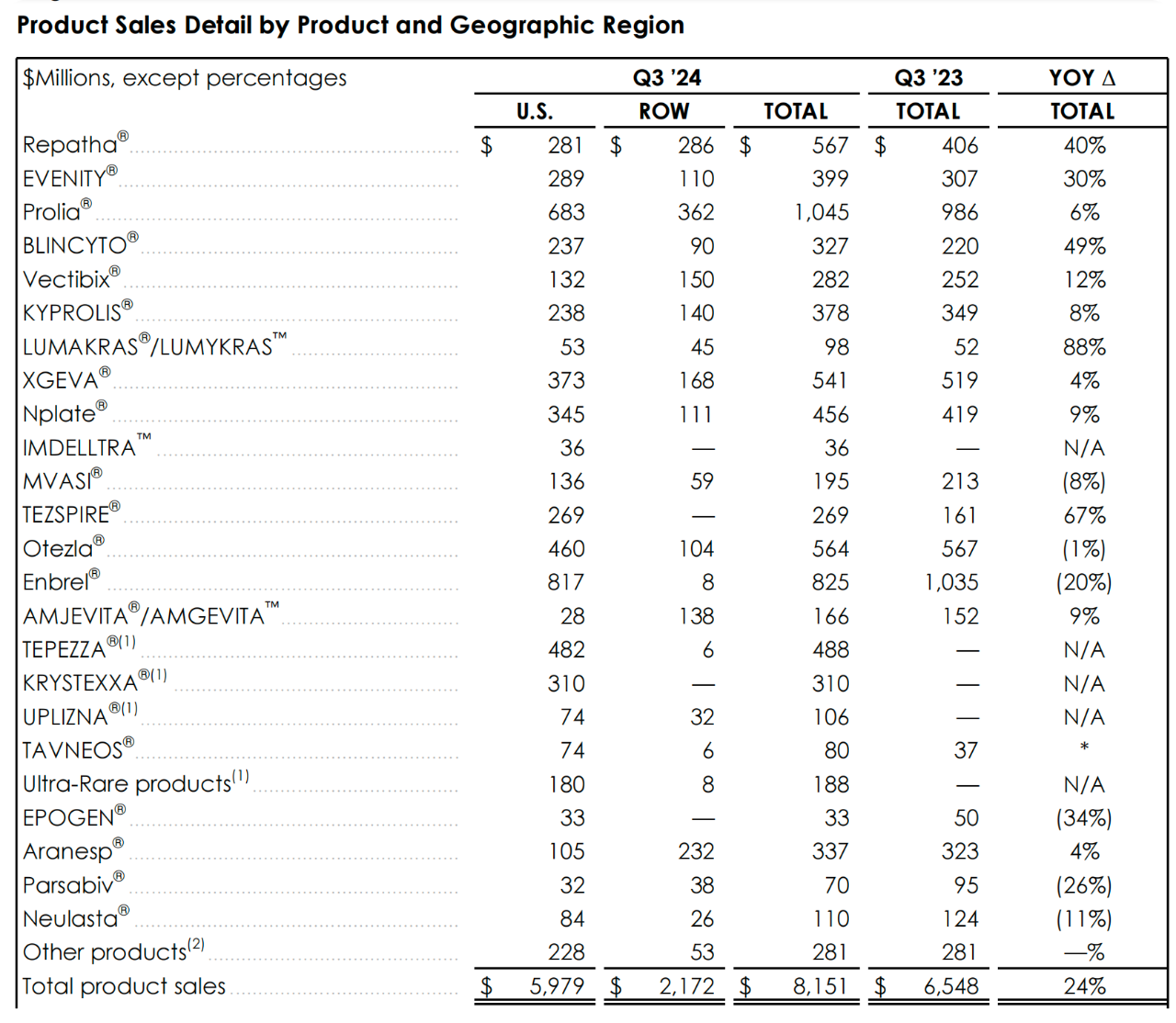

图片来源:安进第三季度财报

2021年,该药在美国和欧洲获批,次年年初,该药在日本上市;但该药的营收也较为坎坷,2022年Q3,其营收达7500万美元,但2023年Q3仅为5200万美元,今年Q3,该药重新回到高速增长轨道,营收达9800万美元。而这主要是源于美国以外市场的打开。在2023年Q3,美国以外的国家和地区营收仅为400万美元,而今年Q3已经达到了4500万美元,同比翻了十倍。

除了肺癌靶向药LUMAKRAS之外,肿瘤药物BLINCYTO也贡献了较为陡峭的增长曲线——由去年同期的2.2亿美元增长至今年的3.27亿美元,同比增长49%。

BLINCYTO即Blinatumomab(博纳吐单抗),一种CD19/CD3双特异性抗体,为研发界讨论极其火热的TCE双抗类型,用CD3靶点去联结T细胞,用CD19去联结靶细胞,令T细胞对靶细胞进行特异性杀伤。

近期讨论的热点是TCE双抗或许会在自免领域对CAR-T疗法在治疗费用方面降维打击,也会在应对SCLC等实体冷肿瘤方面有不错的疗效。但TCE双抗研发的起点是血液瘤。而Blinatumomab可以说是TCE双抗在血液瘤领域的开拓者——它在2014年就被FDA获批,次年被欧盟获批。目前,其一个季度的销售额已经达到了3.27亿美元,算是在商业化上收获的一个硕果。

此外,首款针对实体瘤的TCE双抗——tarlatamab的初期放量也值得关注。该药于今年5月获批,而三季度是第一个完整的销售季:第一个完整的销售季度便达到了3600万美元。目前爬坡仍未见放缓迹象。

最后,其老牌抗肿瘤药物——Vectibix(帕尼单抗)也贡献了12%的增长,该药拮抗EGFR靶点,主要用于结直肠癌的治疗,今年Q3的营收也达到了3.27亿美元。

肿瘤之外领域的营收爬坡

肿瘤之外的领域,其主打单品Repatha和EVENITY贡献了主要的增长。

Repatha即为依洛尤单抗,靶向PCSK9,是一款降低血脂领域的代表性大分子药物,主要通过抑制PCSK9与LDLR(低密度脂蛋白受体)结合,导致能够清除血液中低密度脂蛋白的LDLR的数量增加,从而降低LDL-C水平。该药从获批上市到今天,也走过了将近十载的光阴。2015年,该药先后被EMA和FDA获批在欧盟和美国上市,2018年在我国获批上市。

该药之后也面临着诸多竞争对手,其中同种机制的大分子药物为阿利西尤单抗(Alirocumab),该单品由再生元和赛诺菲共同开发,同样于2015年获批上市。此外,RNAi疗法的主要方向之一就是降血脂领域,这方面可以从英克司兰的销售额窥探到:其2022年销售额为1.12亿美元,2023年大涨217%达到了3.55亿美元,此外,同款RNAi管线并不少。

在这样的市场竞争下,依洛尤单抗还能保持这样的增长,已经实属不易。

EVENITY即romosozumab-aqqg,该款单抗的主要适应症是骨质疏松,其于2019年获得FDA批准上市,是全球首款针对sclerostin的单抗。sclerostin又称硬骨抑素或者骨硬化素,该蛋白质通过与低密度脂蛋白受体相关蛋白5/6(LRP5/6)结合,抑制Wnt/β-catenin信号通路,从而抑制骨形成,因此该蛋白的过度表达可能导致骨质疏松发生的可能。而Evenity通过抑制该蛋白来促进骨的形成,除此之外还有抑制骨吸收的作用,以此来治疗骨质疏松。

该药自获批后销量也呈现爬坡的势头,2022年销售额达到了7.87亿美元,同比增长48%;而2023年的全年销售额达到了11.6亿美元,同比增长47%,今年的Q3的营收增长了30%,在数年的高速增长后有一定的放缓趋势,之后可以等待年报的进一步验证。

炎症领域的药物TEZSPIRE第三季度营收达到了2.69亿美元,同比增长了67%。该药是治疗哮喘的首款TSLP单抗,于2021年获得FDA批准上市。未来,该药的适应症不会仅局限于哮喘。今年8月,其获得了FDA的突破性疗法认定,用于治疗COPD,III期临床也正在有序启动,除此之外,该药还将会在过敏性鼻炎、伴有鼻息肉的鼻窦炎等炎症上拓展适应症空间。应该说,该药的销售天花板,还远没有达到。

除此之外,安进在本季度销售额最高的单品是Prolia——营收达到了10.45亿美元。该药即地舒单抗,FDA获批时间在2010年,可以看作是EVENITY之前治疗骨质疏松的代表性药物,经历了将近15年的销售,该药目前也面临诸多biosimilar的挑战,但目前仍然能够做到6%的营收增长,单季度销售额超过10亿美元。

又一款GLP-1药王在路上?

除了商业化单品的营收增长之外,近期内的临床数据催化同样值得关注,或将成为安进的下一个金矿。

重点关注的,自然是AMG133年底数据的读出。作为GLP-1/GIPR的双靶点药物,该药与其他相关药物并不相同,甚至可以说是一反常态。其他药物都是中小分子多肽的形式,部分类似礼来的奥格列龙是小分子化药的形式,而安进的AMG133是抗体形式。以这种形成成药,可以推测是为了安进的最终目的:拮抗GIPR这个靶点。

众所周知,现在的诸多药物都是类似替尔泊肽的形式,做成了双靶点激动剂,即对GIPR是激动作用。安进之所以选择拮抗该GIPR,来源于它们做的基础研究。根据安进科学家发表的论文《Chronic glucose-dependent insulinotropic polypeptide receptor(GIPR)agonism desensitizes adipocyte GIPR activity mimicking functional GIP antagonism》阐述的机制,长期的GIPR刺激可以导致GIPR脱敏,不再响应后续的GIP刺激,从而最终实质上发挥了拮抗作用,此外,可能的易内吞效应也会导致其事实上拮抗作用的关键。

这是安进开发AMG133的底层逻辑。而从其临床I期数据而言,数据也确实惊艳:接受剂量为420 mg的AMG 133治疗的患者在大约12周时体重与基线相比,平均降低14.5%,与诺很诺德的复方制剂Cagrisema减重效果相比略微占优势。当然,目前临床样本量不算多,仅为6人。

也正因为此,临床II期的24-26周数据能够做到多少百分比的减重,才更加令人期待。

11月3日美国中部时间八点半,Viking在美国肥胖协会年会上公布了其减重核心管线VK2735口服版本的临床I期最新数据——服用100毫克剂量VK2735的患者在28天后(4周)平均减重8.2%。这一减重效果比安慰剂组高出6.8个百分点,并且突破了此前发布的口服版本40mg上限剂量的天花板。安全性和耐受性上,在最高剂量下,没有患者中断治疗,印证了其良好的安全性。

目前来看,VK2735可以说是GLP-1/GIPR同类多肽中的best in class,也是双靶点同类药物中唯一开发出口服疗法的管线。目前,viking股价也迎来了超过13个百分点的大涨。

减肥临床数据的一举一动都影响着众人对公司的预期,安进的AMG133,可能就是带动安进这艘火箭起飞的下一个发射器。

结语:安进在Q3的业绩得到了非常好的印证,也有诸多想象力丰富的管线在之后陆续推进,此外,其投资的公司例如百济神州也处于高速增长阶段,靠着中国市场的高速增长吃到了很大一波红利。未来,安进也会给行业内人士带来更多的惊喜。